第二部 ~ 事業承継に係る税制を知る ~

贈与税のしくみ

- 納税義務者

- 贈与(死因贈与を除く)により財産を取得した個人

- 財産を取得した時期

- 書面によるもの ⇒ 贈与契約の効力の発生した時

- 書面によらないもの ⇒ 贈与の履行の時

- 所有権移転の登記等の目的となる財産 ⇒ 贈与の時期が明確でない

ときは、その登記等があった時

- 贈与税の対象となる財産

- 被保険者又は保険金受取人以外の者が保険料を負担している場合の

保険金 - 保険料負担者 ⇒ 保険金受取人

- 著しく低い価額の対価で財産の譲渡を受けた場合の時価との差額部分

- 譲渡者 ⇒ 譲受者

- 債務の免除、引き受け等

- 債務の免除等をした者 ⇒ 債務の免除等を受けた者

- 暦年課税

- 基礎控除 ⇒ 110万円

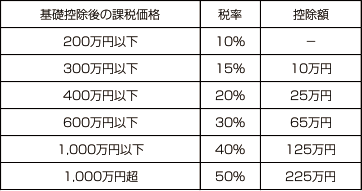

- 税率

- 贈与税の配偶者控除

- 適用要件 ⇒ 婚姻期間が20年以上の配偶者(1回のみ)

- 適用対象財産 ⇒ 居住用不動産又は居住用不動産取得のための金銭

- 控除額 ⇒

{居住用不動産の価額 + 居住用不動産の取得に充てた金銭}

または2,000万円のいずれか小さい金額 - 計算方法 ⇒

{その年分の贈与税の課税価格 - 贈与税の配偶者控除 - 110万円} × 税率 - 生前贈与加算 ⇒ 贈与税の配偶者控除後の金額を加算

- 相続時精算課税制度

- 制度の概要

この制度は、親から子への財産の移転を、早期に実現させることを目的とされたものであり、暦年課税よりも控除額が大きいことが特徴です。

この制度により贈与された財産は、贈与時の価額により、相続税の計算に含め、算出された相続税額から既に納めた贈与税額を控除することにより、贈与税と相続税を通じた納税が行われることとなります。 - 適用対象者 ⇒

贈与者 : 65歳以上の親(以後、特定贈与者という)

受贈者 : 贈与者の推定相続人である20歳以上の子

(年齢は、贈与の年の1月1日現在において) - 適用対象財産 ⇒ 制限なし

- 特別控除額 ⇒ 総額2,500万円

- 税率 ⇒ 一律20%

- 計算方法 ⇒

{その年分の特定贈与者からの贈与 - 特別控除額} × 20% - 適用を受けた場合 ⇒ いったん選択すると、その特定贈与者からの

贈与はすべて相続時精算課税制度が適用されます。 - 特定贈与者以外からの贈与 ⇒ 通常の暦年課税での計算となります。

- 相続時精算課税選択の特例

- 平成23年12月31日までに、親から子へ住宅取得等資金の贈与があり、その贈与があった翌年3月15日までに居住する場合には、65歳未満の親からの贈与であっても相続時精算課税を選択できるという制度です。

受贈者の要件等は、通常の相続時精算課税と変わりません。

- 制度の概要

- 平成23年12月31日までに、父母や祖父母から住宅取得等資金の贈与を受けた受贈者が、その贈与があった翌年3月15日までに居住する場合には、基礎控除(110万円)に加えて、1,000万円(22年に適用を受けている場合は、1,500万円から既に適用した非課税金額を控除した残額)まで非課税とされます。

- 受贈者の要件

- 贈与を受けた時に日本国内に住所を有すること。

- 贈与を受けた時に贈与者の直系卑属であること。

- 贈与を受けた年の1月1日において20歳以上であること

- 贈与を受けた年の合計所得金額が2,000万円以下であること

- 相続時精算課税選択の特例との関係

- 住宅取得等資金について、この非課税の適用をしてもなお、贈与税の課税価格に算入される住宅取得等資金がある場合に限り、相続時精算課税選択の特例の適用を併せて受けることができます。

基礎控除110万円の適用はありません!

- 計算方法

- 祖父から1,500万円の住宅取得等資金の贈与を受けた場合

- ※ 祖父から子への贈与は、相続時精算課税の適用は原則できません。

- 父から4,000万円の住宅取得等資金の贈与を受けた場合